波浪理论可以分为三部分。其一为波浪的形态;其二为浪与浪之间的比例;其三则为时间,三者的紧张性,以排列先后为序。

波浪的形态,是波浪理论的立论基础。因此,数浪精确与否,至为紧张。数浪的基本规则只有两条。假如坚守不移,可说已经成功了一半。

第一:第三个浪(推动浪)永久不可以是第一至第五浪中最短的一个浪。通常来说,第三个浪是最具爆炸性的,经常成为最长的一个浪。

第二:第四个浪的浪底,不可以低于第一个浪的浪顶。

在分析波浪形态时,偶然会碰到较为难以分辨的市势,可能发现几个同时可以成立的数浪体例,在这种情况下,了解各个波浪的特征,有助于做出精确的判断。现将各个波浪的特征简述如下。

(一)、第一浪:大约折半的第一浪属于营造底部形态的一部分。追随这类第一浪出现的第二浪的调整幅度,通常较大;其余一半第一浪则在大型调整形态之后出现,这类第一浪升幅较为可观。

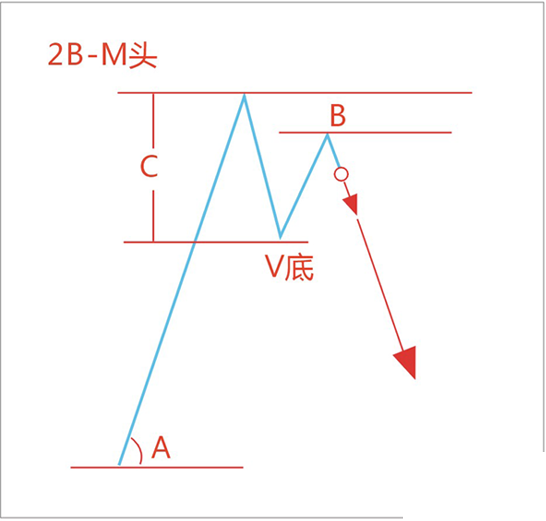

(二)、第二浪:偶然调整幅度颇大,令市场人士误以为熊市尚未完结;成交量渐渐缩小,波幅较细,反映抛售压力渐渐衰竭;出现传统图表中的转向形态,比如头肩底、双底等。

(三)、第三浪:通常属于最具爆炸性的波浪;运行时间及幅度经常属于最长的一个波浪;大部分时间成为延长浪;成交量大增;出现传统型图表的突破讯号,例如缺口跳升等。

(四)、第四浪:经常以较为复杂的形态出现,以三角形调整形态运行的机会亦甚多,通常在低一级的对上一个第四浪之范围内完结,浪底不会低于第一浪的顶。

(五)、第五浪:股市中第五浪升幅,一样平常较第三浪为小。在期货市场,则出现相反情况,以第五浪成为延长浪的机会较大;市场乐观情绪高于统统。

(六)、A浪:市场人士多数认为市势仍未逆转,只视为一个短暂的调整,平势调整形态的A浪之后,B浪将会以向上的之字形形态出现,假如A浪以之字形形态运行,则B浪多数属于平势调整浪。

(七)、B浪:升势较为情绪化,出现传统图表的牛势陷阱,市场人士误以为上一个上升浪尚未完结,成交疏落。

(八)、C浪:破坏力较强,与第三浪的特征甚为相似,周全性下跌。

行使波浪理论分析走势,最紧张的工作,是精确的辨认市势,数清楚波浪与波浪之间的关系,精确的判断现时价位,处于什么波浪,可以做出精确的投资决策。

基于以上理由,了解各个波浪的特征,有助于数浪的工作。

第一浪的性格:

介绍第一浪的特点,为方便诠释起见,暂以第一浪上升的走势作为介绍的基础。事实上,第一浪亦可以向下走。碰到向下走的推动浪,可将下述概念按相反方向诠释。第一浪的开始,意味调整市势已经完结。因此,第一浪现实上是市势变化的标志。第一浪可以在划分为低一级的五组波浪,例如每小时走势图上所表现的波浪。通常而言,当市势出现三个波浪的调整走势,厥后出现第一浪,足以证实市势向下调整完毕,价位将会掉头上升。当第一浪开始运行的时候,初时可能不易辨认,但第一浪一旦走完全程,便会构成可靠的讯号,其它推动浪将会一一露面。第二浪接着出现,但其调整的幅度不应大于第一浪运行的长度。如果第三浪属于延长浪,第五浪倾向于于第一浪的长度雷同。因此,第一浪可以用于展望第五浪见顶的上升目标。大约折半的第一浪属于营造底部形态的一部分,追随这类第一浪出现的第二浪,调整幅度较大,但无论如何,回吐的比率不可以大于第一浪的100%。

第二浪考验判断力:第二浪的尽头,通常会在下列三个地区出现。

(一)、可能调整第一浪的38.2%或61.8%。

(二)、多数以三个浪形态运行,如果行走的波浪形态可以判断为平坦形或之字形,c浪的长度极可能与a浪雷同。

(三)、第二浪亦可能回吐之第一浪内的第IV浪。

在其它动力指标的分析体系,当第二浪运行至尾声的时候,该等动力指标应出现过分抛售的情况。

动力指标分析体系包括:强弱指数、随机指数、动力指数等。

第二浪的出现,经常考验图表分析者的判断能力,部分第二浪的调整幅度较大。偶然令人感到迷惘,嫌疑新的推动浪是否真的已经开始进行。

可以说第二浪的出现,便是装腔作势、仗势欺人。将恐惊的心情输入投资者心内,并且形成一种声势,给人错误的感觉,以为第一浪的起点,即上一个低点亦快将失守。

事实上,只要第二浪低点未曾低于第一浪的起点,仍然可以接纳为第二浪。在期货市场,第二浪浪底与第一浪的起点只差3、5个价位的例子数不胜数。在即市的走势图内,假如第一浪较为短促,第二浪经常会调整接近第一浪的100%。

第三浪最具爆炸力:推动浪当中,第三浪力量最强,也是最具爆炸性的一个波浪,通常而言,大部分上升幅度都在第三浪的行情中出现。缺口性在第三浪是惯见的征象,可以帮忙确认第三浪的存在。

第三浪可以再划分为低一级的五个波浪。

根据数浪规则两条不可违背的天条,第三浪永久不可以是最短的一个推动浪,换言之,第三浪必须长于第一浪或第五浪。现实情况表现,第三浪通常都是推动浪中最长的一个波浪,第三浪可以与第一浪长度雷同,在这种情况下,第五浪便可能成为延长浪。第三浪经常比第一浪长。一个甚为普遍的神奇数字比率是1.618,第三浪相称于第一浪的1.618倍。

确认第三浪已开始运行之后,任何买卖都应顺势而行,择低位买入。

第三浪是最具爆炸力的波浪,上升幅度事前并无穷制,第三浪可以是第一浪的1.618倍,也可以攀上2.618或其它神奇数字倍数。主观性的逆势而行,无疑自讨苦吃。需知道任何技术分析都偏重顺势而行,摸顶游戏决不值得鼓励,成交量在第三浪通常大幅度增长,成为另一种可靠的证据。

第四浪变幻莫测:

第四浪的尽头有下列四个可能性:

(一)、调整第三浪的38.2%;

(二)、回吐至低一级的第四浪范围之内,也就是第三浪的第IV浪;

(三)、假如以平坦形或之字形出现,c浪与a浪的长度将会雷同;

(四)、可能与第二浪的长度雷同。

数浪规则另一项天条规定,第四浪的底不可以低于第一浪的顶。唯一例外,是第五浪的斜线三角形运行的时候。

第四浪经常以三角形形态运行,其中包括四种三角形:上升三角形、下跌三角形、对称三角形及喇叭三角形。第二浪与第四浪的关系,在于两者会以不同形态出现,简而言之,假如第二浪属于平坦调整浪,第四浪会以三角形或之字形运行。另一方面,假设第二浪的之字形调整浪运行,第四浪则可能以平坦形或三角形出现。第四浪运行至尾声的时候,动力指标通常会出现季度抛售的情况。通常来说,第四浪倾向于以较为复杂的形态露面。当一组五个波浪上升市势完结之后,根据第四浪的特征,该组五个波浪的第四浪,构成下一次调整市势可能见底的目标。

第五浪力度较弱:第五浪的上升目标,通常可以通过下列两个途径做出正确的展望:

(一)、如果第三浪属于延长浪,第五浪的长度将会与第一浪的长度雷同;

(二)、第五浪与第一浪至第三浪的运行长度,可能以神奇数字比率61.8%互相维系。

第五浪应该可以再划分为低一级的五个波浪。以上升力度分析,第五浪经常远逊于第三浪,成交量亦然。因此,在动力指标的走势图内,第五浪的价位上升,而相对动力削弱,天然构成背离的征象。因为第五浪的力度有削弱的倾向,偶然会形成斜线三角形的形态,或俗称上升楔性的消费性走势。在斜线三角形内,第四浪将会与第一浪重叠,是唯一可以接受的越轨走势(数浪规则原来规定,第四浪的底不可以低于第一浪的顶)。斜线三角形走完全程之后,市势预期会急转直下,以及快的速度调整至斜线三角形开始运行的地方。市场生理,普遍会呈现一壁倒的乐观情绪,与上升力度削弱及成交量降落配合分析,构成另一类背离征象。

另外值得细致的地方,第五浪偶然常会出现失败形态,及顶点不能升越第三浪的浪顶。

此类形态较为罕见,辨别的重点在于数出第五浪中完完备整的五个波浪。

A浪与B浪:

A浪是三个调整浪的第一个波浪。

假如A浪只能划分为低一级的三个波浪,其意义可分两方面分析。

第一:向下调整力度较弱;

第二:整个调整市势可能以平坦形态出现。

换言之,B浪的上升,可能收回A浪绝大部分的失地。正常而言,A浪多数可以再分割为低一级的五个波浪,反映整个调整市势会以之字形波浪运行。在此情况下,根据顺流五个浪的基本原则,主流趋势将会依照A浪的方向行走,而B浪的回吐将为A浪的38.2%、50%或61.8%。

不论之字形或平坦形的调整市势,B浪永久以三个浪的组合出现,B浪不可能再划分成低一级的五个波浪。

假如A浪以三个波浪的组合运行,B浪可以以不规则的形态而稍微超越A浪的起点。

分析调整波浪市势的时候,因为转变多端,图表分析者要极警惕处理。举例说,三个波浪可能构成平坦形调整的A浪,但亦可以代表之字形(A、B、C)的整个调整波浪。

基于上述分析,因为一组三个波浪的走势,可能代表平坦调整浪的A浪或整个之字形调整浪。因此,可以预期市势最低限度会回升至A浪的起点,或甚至超越A浪起步的地方。后者透露表现调整市势以不规则平坦形波浪出现,或新的推动波浪已经开始运行。

综合来说,假如发现三个浪的调整市势,基本上可以展望最低限度会有三个波浪以相反方向运行。

C浪与X浪:

C浪是调整浪的尽头。

C浪应该可以再划分为低一级的五个波浪,因此,C浪也可看作是顺流五个浪,逆流三个浪的叛徒。C浪的五个波浪代表整个调整市势走完全程,市势将会回头上升。

在平坦形的调整浪之内,C浪多数会低于A浪,常见的神奇数字比率为1,也就是说,A浪与C浪的长度雷同。

另一方面,ABC浪以之字形运行的时候,A浪与C浪的长度将会倾向于同等。换一句话说,C浪的低点天然会低于A浪浪底。

X浪的出现,经常令波浪分析者混淆。

简单的说,调整浪转变多端,偶然还会以复杂的形态运行,其中可能包括两个或以上的简单调整形态;而X浪担当的工作,便是承接几组不同的调整波浪。